- ホーム

- サステナビリティ

- 環境と共に生きる社会をつくる

- TCFD提言に沿った情報開示

TCFD提言に沿った情報開示

Information Disclosure in Line with TCFD Recommendations

JFRグループは、2019年、「気候関連財務情報開示タスクフォース(TCFD)」の最終報告書(TCFD提言)に賛同しました。TCFD提言は、世界共通の比較可能な気候関連情報開示の枠組みであり、企業に対し、4つの項目「ガバナンス」「リスク管理」「戦略」「指標と目標」に沿って開示することを推奨しています。

当社グループは、TCFD提言を気候変動対応の適切さを検証するガイドラインとして活用するとともに、機関投資家等との積極的な対話や情報開示を行っていきます。

TCFD提言が企業に求める4つの開示推奨項目

|

基礎項目 |

概要 |

具体的な開示内容 |

|---|---|---|

|

ガバナンス |

気候関連リスク・機会に関する組織のガバナンス |

●取締役会が気候関連課題について報告を受けるプロセス、議題として取り上げる頻度、監視対象 |

|

リスク管理 |

気候関連リスク・機会の特定・評価・管理のプロセス |

●気候関連リスク・機会の特定・評価プロセスの詳細 |

|

戦略 |

組織の気候関連リスク・機会とそれによる事業・戦略・財務への影響 |

●短期・中期・長期のリスク・機会の詳細 |

|

指標と目標 |

気候関連リスク・機会の評価・管理に用いる指標と目標 |

●気候関連リスク・機会の管理に用いる指標 |

(出所)気候関連財務情報開示タスクフォース、「気候関連財務情報開示タスクフォースによる提言(最終版)」、2017年

開示推奨項目① ガバナンス

(a) 取締役会が気候関連課題について報告を受けるプロセス、議題として取り上げる頻度、監視対象

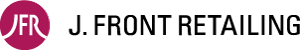

当社は、サステナビリティ経営をグループ全社で横断的に推進するため、事業と関連性の高い気候関連リスク・機会への対応、また課題解決につながる取り組みを事業戦略に反映しています。そして、それらについて、業務執行の最高意思決定機関であるグループ経営会議で審議・承認しています。また、サステナビリティ委員会(年2回以上開催)において、グループ経営会議で承認された内容を共有し、当社グループの気候関連リスク・機会を含む環境関連課題に対する実行計画の策定と進捗モニタリングを行っています。

取締役会(毎月開催)は、グループ経営会議で審議・承認された内容およびサステナビリティ委員会で協議された内容の報告を受け、当社グループの環境関連課題への対応方針、目標設定、実行計画等についての監督を行います。

取締役のスキルマトリックス

当社は、取締役候補者の選任にあたり、取締役に期待する専門性および経験等についてスキルマトリックスで明確にしており、その項目の一つに「環境」を掲げています。事業活動を通じた環境関連課題の解決に向けた中長期目標を含む環境計画に対し、具体的な行動計画や定期的なレビュー、継続的改善の取り組み状況を適切に監督できる取締役を選任することで、環境関連課題に対する取り組みの実効性を高めています。

(b) 経営者の気候関連課題に対する責任、報告を受けるプロセス、モニタリング方法

代表執行役社長は、グループ経営会議の長を担うと 同時に、直轄の諮問委員会であるリスクマネジメント委員会およびサステナビリティ委員会の委員長も担っており、 気候関連を含む環境関連課題に係る経営判断の最終責任を負っています。グループ経営会議で審議・承認された内容およびサステナビリティ委員会で協議された内容は、最終的に取締役会へ報告されています。

非財務指標を取り入れた役員報酬制度

役員報酬制度における業績連動株式報酬を決定する非財務指標の一つとして、2021年度から「Scope1・2排出量削減率」を設定しています。これらは、中期経営計画のKPIとも連動しており、気候関連課題に対する目標達成に向けた執行役の責任を明確化するとともに、サステナビリティ経営を実現・推進するためのインセンティブとして機能しています。

JFRグループの環境マネジメントにおける会議体および実行主体と役割

|

会議体および実行主体 |

役割 |

|

|---|---|---|

|

会議体 |

取締役会 |

業務執行において審議・承認された環境関連課題に関する目標設定および取り組みの進捗の監督を行う。毎月開催。 |

|

グループ経営会議 |

業務執行の最高意思決定機関として、全社的な経営に係る方針や施策について審議・承認する。リスクマネジメント委員会およびサステナビリティ委員会で論議された環境関連課題を含む包括的なリスク・機会に対する全社的な経営方針等についても審議・承認を行い、承認事項は取締役会へ報告される。毎週開催。 |

|

|

リスクマネジメント委員会 |

包括的なリスク・機会の特定、評価および対応策等について、審議を行うとともに、事業会社のリスク対応のモニタリングを実施する。気候関連のリスク・機会についても、全社リスク管理の仕組みへ統合し、本委員会で他のリスクと合わせて管理する。委員会での審議内容は取締役会へ報告される。年3回開催。 |

|

|

サステナビリティ委員会 |

グループ経営会議で審議・承認された環境関連課題を含むサステナビリティに係るより詳細な課題への具体的な対応策を協議する。気候関連についてはリスク・機会を踏まえた長期計画とKGI/KPIに基づく各事業会社の進捗状況のモニタリング等を実施する。また、気候関連に精通した有識者との対話も行う。協議内容は取締役会へ報告される。年2回以上開催。 |

|

|

実行主体 |

代表執行役社長 |

グループ経営会議の長を担うと同時に、リスクマネジメント委員会およびサステナビリティ委員会の委員長を担う。気候関連のリスク・機会の特定・評価・対応、環境関連課題解決に向けたグループ全体の取り組み推進など、環境関連課題に係る経営判断の最終責任を負う。 |

|

事業会社 |

経営会議での承認事項、リスクマネジメント委員会およびサステナビリティ委員会での協議内容を受け、各事業会社における環境関連課題への具体的施策を計画・実行するとともに、その進捗状況をJFRのリスクマネジメント委員会およびサステナビリティ委員会へ報告する。 |

|

|

グループ経営企画部 サステナビリティ推進担当 |

サステナビリティ経営を推進するためのグループ方針等について立案・提案を行う。気候関連については、リスクおよび機会に関する情報を収集するとともに、中・長期的な取り組みの方向性等を立案し、グループ経営会議やサステナビリティ委員会へ報告する。 |

|

サステナビリティ委員会における環境に関する主な議題

2023年度 |

4月 |

●2023年度サステナビリティ実行計画 |

|---|---|---|

9月 |

●外部講師講演「生物多様性対応の概要と必要性」 |

|

2024年度 |

4月 |

●外部講師講演「中長期的な企業価値向上と非財務活動の関係」 |

9月 |

●マテリアリティにおける従業員の自分ごと化 |

|

2025年度 |

4月 |

●外部講師講演「「2050年ネットゼロ移行計画」に向けた再生可能エネルギーの導入について」 |

開示推奨項目② リスク管理

(a)気候関連リスク・機会の特定・評価プロセスの詳細

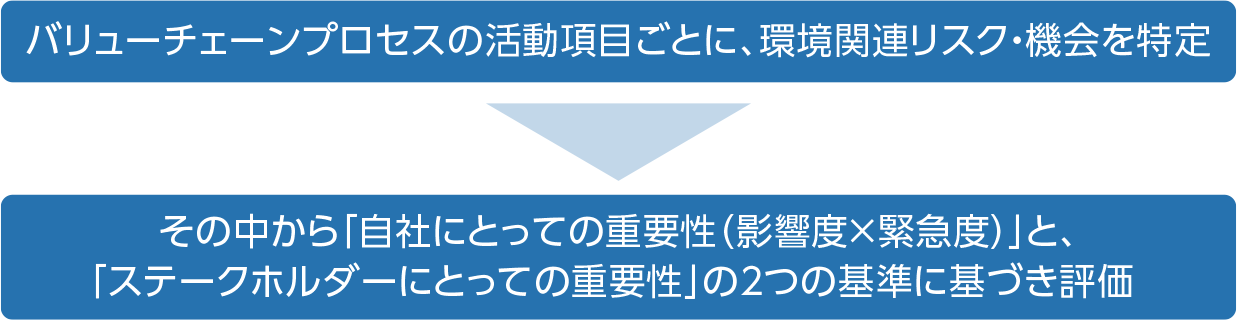

当社は、リスク全般を戦略の起点と位置づけ、「企業経営の目標達成に影響を与える不確実性であり、プラスとマイナスの両面がある」と定義しており、企業が適切に対応することで、持続的な成長につながると考えています。

気候関連リスク・機会に関しても、同様の認識のもと、プラスとマイナスの両面から以下のプロセスで特定・評価を行っています。

(b) 重要な気候関連リスク・機会の管理プロセスの詳細

気候関連リスク・機会について、サステナビリティ委員会の中でより詳細に検討を行い、各事業会社と共有化を図っています。各事業会社では、気候変動の取り組みを実行計画に落とし込み、各事業会社社長を長とする会議の中で論議しながら実行計画の進捗確認を行っています。その内容について、グループ経営会議やリスクマネジメント委員会およびサステナビリティ委員会において、進捗のモニタリングを行い、最終的に取締役会へ報告を行っています。

(c) 全社リスク管理の仕組みへの統合状況

当社は、リスク管理が経営上極めて重要であるとの認識から、環境関連を含むリスク全般を全社統合的に管理するため、リスクマネジメント委員会(年3回開催)を設置しています。同委員会は、「リスクの特定・評価」および「戦略に反映させるリスクの決定」等の重要事項を審議します。 当社は、リスクを戦略の起点と位置づけていることから、リスクと戦略を連動させることにより、リスクマネジメントを企業価値向上につなげるよう努めています。

中期的に当社のグループ経営において極めて重要度が高いものは、「重要リスク」と位置づけ、中期経営計画策定の起点としています。重要リスクは「年度リスク」に分解・詳細化して、年度ごとに対応するリスクを明確にし、優先度をつけて対応策を実行しています。重要リスクの一つに 「環境課題の重要性の高まり」を特定しており、環境関連リスク・機会についても、毎年、見直しをしています。

リスクマネジメント委員会での審議内容は、グループ経営会議に報告されるとともに、サステナビリティ委員会に共有されます。

なお、上記プロセスにおけるリスクマネジメント委員会、サステナビリティ委員会での協議内容、グループ経営会議での承認事項については、 それぞれ取締役会(毎月開催)に適時報告されており、取締役会による監督体制の下、当社グループの戦略に反映し、対応しています。

開示推奨項目③ 戦略

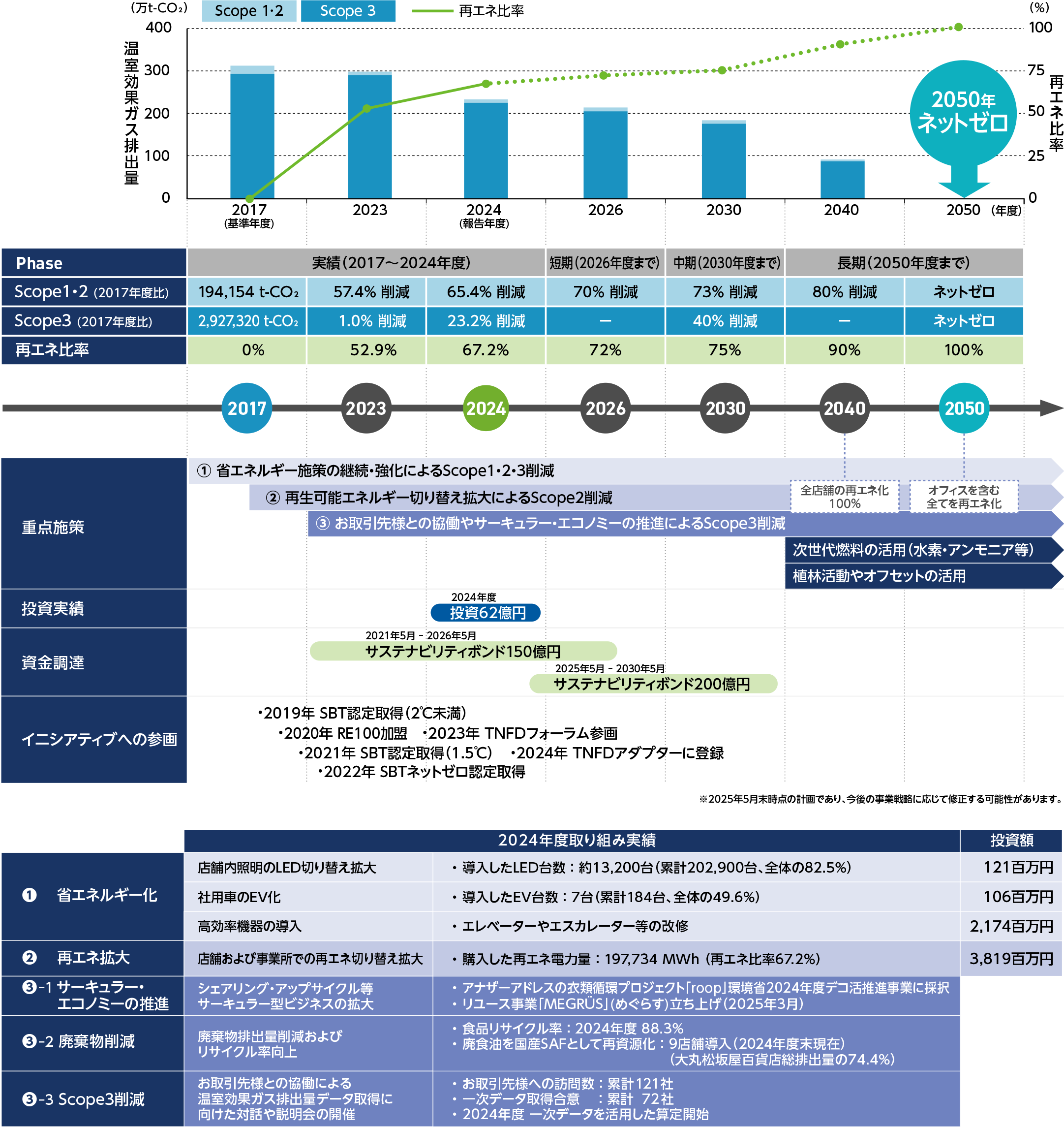

JFRグループ2050年ネットゼロ移行計画

当社は、2050年ネットゼロの実現に向け、中長期視点で取り組む必要があるとの認識に基づき、2050年までの移行計画を策定しています。気候関連リスク・機会の分析結果、およびそれらによる財務影響を踏まえ、リスクに対しては適切な対応策を講じ、また機会に対しては、顧客ニーズの変化に積極的に対応することで新たな成長機会の獲得を目指す等、短期・中期・長期視点で、具体的な取り組みを推進していきます。なお、移行計画に、投資や資金計画、また当年度の取り組み実績を合わせて明示することで、それぞれの関係性を明確にし、計画の実効性をより高めていきます。

(a) 短期・中期・長期のリスク・機会の詳細

当社は、気候関連リスク・機会は、長期間にわたり自社の事業活動に影響を与える可能性があるため、適切なマイルストーンにおいて検討することが重要であると考えています。それを踏まえ、当社は、中期経営計画の実行期間である2026年度までを短期、SBTにおける短期目標年度である2030年度までを中期、SBTネットゼロ目標年度である2050年度までを長期と位置づけました。

当社は、気候関連リスク・機会に対し、ネットゼロを実現する2050年までを見据えたバックキャスティングにより、当社グループの戦略を策定し、対応しています。

JFRグループにおける気候関連リスク・機会の検討期間の定義

|

気候関連リスク・機会の検討期間 |

JFRグループの定義 |

|---|---|---|

短期 |

2026年度まで |

中期経営計画の実行期間 |

中期 |

2030年度まで |

SBTにおける短期目標年度までの期間 |

長期 |

2050年度まで |

SBTネットゼロ目標年度までの期間 |

(b) リスク・機会が事業・戦略・財務計画に及ぼす影響の内容・程度

当社は、気候変動が当社グループに与えるリスク・機会とそのインパクトの把握、および2030年度時点の世界を想定した当社グループの戦略のレジリエンス、そしてさらなる施策の必要性の検討を目的に、シナリオ分析を毎年実施しています。

シナリオ分析の実施状況

実施年度 |

実施概要 |

参照したシナリオ |

対象事業 |

|---|---|---|---|

2020 |

●TCFDの有価証券報告書開示開始 |

1.5℃~2℃未満シナリオ、3℃シナリオ |

リテール事業 |

2021 |

●シナリオの見直し |

2℃未満シナリオ、4℃シナリオ |

リテール事業 |

2022 |

●ネットゼロ移行計画の策定 |

1.5℃/2℃未満シナリオ、4℃シナリオ |

リテール事業 |

2023 |

●対象事業の拡大(デベロッパー事業追加) |

1.5℃/2℃未満シナリオ、4℃シナリオ |

リテール事業 |

2024 |

●2030年の財務影響の試算見直し |

1.5℃/2℃未満シナリオ、4℃シナリオ |

リテール事業 |

シナリオ分析では、国際エネルギー機関(IEA)や、気候変動に関する政府間パネル(IPCC)が公表する複数の既存シナリオを参照の上、下表のとおり2つの世界を想定しています。

2025年度シナリオ分析に活用するシナリオの説明

気温上昇 |

参照した既存シナリオ |

想定される世界 |

対象事業 |

|

|---|---|---|---|---|

1.5℃/2℃ 未満 |

移行 |

「Net-Zero Emissions by 2050 Scenario (NZE)」 |

気候関連政策・規制が強化され、パリ協定の目標である「世界の平均気温上昇を産業革命以前に比べて2℃より十分低く保ち、1.5℃に抑える努力をすること」を想定した世界 |

リテール事業 |

物理 |

「Representative Concentration Pathways (RCP2.6)」 |

|||

4℃ |

移行 |

「Stated Policy Scenario (STEPS)」 |

新たな気候関連政策・規制は導入されず、現状のペースのまま温室効果ガスが排出され、気候変動が進行(平均気温2.6℃~4.8℃の上昇)することを想定した世界 |

|

物理 |

「Representative Concentration Pathways (RCP8.5)」 |

|||

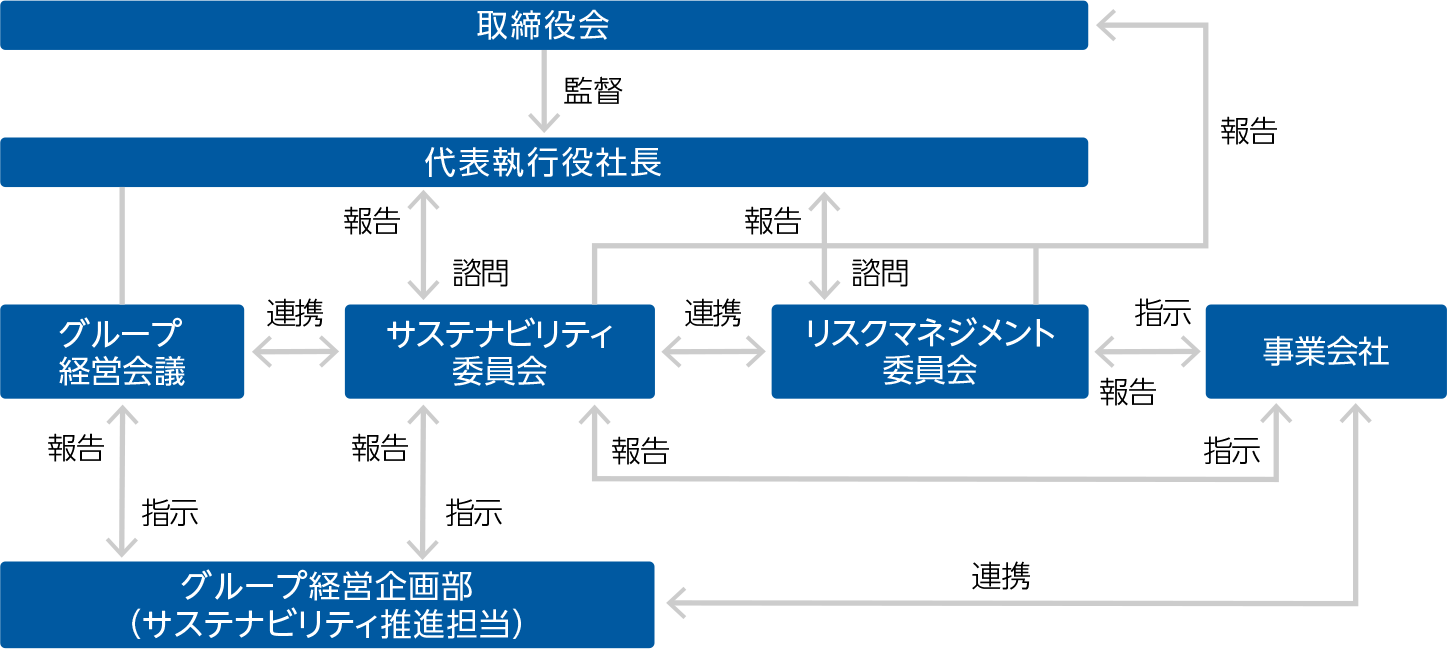

これらのシナリオを踏まえ、当社は、主要事業であるリテール事業やデベロッパー事業を対象に、そのバリューチェーン・プロセスの活動項目ごとに、TCFD提言に沿って、気候関連リスク・機会を抽出しました。その上で、気候変動がもたらす移行リスク(政策規制、技術、市場、評判)や物理リスク(急性、慢性)、また、気候変動への適切な対応による機会(資源効率、エネルギー源、製品およびサービス、市場、レジリエンス)を特定しました。

(c) 関連するシナリオに基づくリスク・機会および財務影響とそれに対する戦略・レジリエンス

当社は、特定した気候関連リスク・機会の中から、「自社にとっての重要性(影響度×緊急度)」と、「ステークホルダーにとっての重要性」の2つの基準に基づき、その重要性を評価しました。特に重要性が高いと評価した項目について、2030年度を想定した1.5℃/2℃未満シナリオ、および4℃シナリオの2つのシナリオにおける財務影響を定量、定性の両側面から評価し、それぞれの対応策を策定しました。なお、財務影響を定量的に評価するための情報が入手困難なリスク・機会については、定性的に評価し、その結果を矢印の傾きによって3段階で表示しています。

JFRグループにとって特に重要な気候関連リスク・機会、および2030年度の財務影響

JFRグループの事業および財務への影響が非常に大きくなることが想定される

JFRグループの事業および財務への影響が大きくなることが想定される

JFRグループの事業および財務への影響が軽微であることが想定される

|

気候関連 |

発現時期 |

JFRグループにとって特に重要な |

2030年財務影響 |

対応策 |

||||

|---|---|---|---|---|---|---|---|---|

|

短期 |

中期 |

長期 |

1.5℃/2℃ |

4℃シナリオ |

||||

|

リスク |

移行リスク |

● |

● |

|

・ 炭素税等の導入に伴うコストの増加 |

約11億円※1 |

約10億円※1 |

●2050年ネットゼロ目標達成に向けた店舗における積極的な省エネ施策や再エネ切り替え拡大による温室効果ガス排出量削減 |

● |

● |

● |

・ 環境性能の高い物件の開発と設備導入に係るコストの増加 |

|

|

●グリーンボンド等を活用した資金調達 ●コスト効率の良い設備導入 |

||

● |

● |

● |

・ 高効率機器導入に係る投資の増加 |

|

|

●インターナルカーボンプライシングの活用 ●コスト効率的かつ計画的な投資の検討 |

||

● |

● |

|

・ 再エネ由来電力需要増による再エネ調達コストの増加 |

約8億円※2 |

約4億円※2 |

●インターナルカーボンプライシングの活用 ●再エネ調達手法の適切な組み合わせによる再エネ調達リスクの低減と中長期的なコストの低減 ●自社施設への再エネ設備導入等、再エネ自給率の向上 |

||

|

物理リスク |

● |

● |

|

・ 自然災害による店舗休業に伴う収益の減少 |

約52億円※3 |

約103億円※3 |

●BCP整備による店舗・事業所のレジリエンス強化 ●店舗の防災性能の向上 |

|

|

機会 |

エネルギー源 |

● |

● |

● |

・ 高効率機器導入によるエネルギー調達コストの減少 |

約5億円※4 |

●適切なタイミングでの高効率機器更新 |

|

|

製品 |

● |

● |

|

・ 新たな価値共創パートナーを含む取引先と連携した環境配慮型商品・サービスの提供による、バリューチェーン全体での脱炭素化とビジネス機会獲得に伴う収益の拡大 |

|

|

●環境配慮型商品・サービスの取扱い拡大 ●廃食油を国産SAFとして再資源化 ●取引先説明会の開催 ●温室効果ガス排出量の算定や削減目標の設定、排出量に係る一次データの提供依頼等、脱炭素化に向けたお取引先様との協働 |

|

|

市場 |

● |

● |

● |

・ サーキュラー型ビジネスへの新規参入による新たな成長機会の拡大 ・ サステナブルなライフスタイルを提案することによる新規顧客の獲得に伴う収益の拡大 |

|

|

●ファッションサブスクリプション事業「アナザーアドレス」をはじめとしたシェアリング・アップサイクル等サーキュラー型ビジネスの拡大 ●リユース事業 「MEGRÜS」(めぐらす)の立ち上げ |

|

● |

● |

● |

・ 環境価値の高い店舗への転換による新たなテナントの獲得機会増に伴う収益の拡大 |

約11億円※5 |

— |

●新規開発物件の環境認証の取得(ZEB、CASBEE等) ●RE100実現に向けた店舗の再エネ化の促進 |

||

〈2030年度時点を想定した定量的財務影響の算出根拠〉

※1 2030年度時点のJFRグループScope1・2排出量に1t-CO2あたりの炭素価格を乗じて試算

※2 2030年度時点のJFRグループ電気使用量に通常の電気料金と比較した1kWhあたりの再エネ由来電気料金価格高を乗じて試算

※3 過去の自然災害による店舗休業に伴う売上損失額に将来の洪水発生頻度を乗じて試算

※4 2030年度時点のJFRグループ省エネルギー量にエネルギー調達コストを乗じて試算

※5 2030年度時点のJFRグループ不動産収益に環境認証取得ビルの新規成約賃料への影響度合いを乗じて試算

主なパラメータ

パラメータ |

出典 |

|---|---|

炭素税価格 |

「Net-Zero Emissions by 2050 Scenario (NZE)」(IEA、2024年) |

「Stated Policy Scenario (STEPS)」(IEA、2024年) |

|

再エネ由来電気料金価格高 |

「日本のエネルギー2023」(経済産業省、資源エネルギー庁、2024年) |

将来の洪水発生頻度 |

「Representative Concentration Pathways (RCP8.5)」(IPCC、2014年) |

カーボンプライシングの影響評価

SBT「1.5℃目標」「ネットゼロ目標」の達成に向けて、温室効果ガス排出量削減に取り組むことで、導入が想定される炭素税等のカーボンプライシングによる中長期でのコスト増のリスクを最小化していきます。

|

年度 |

1.5℃シナリオ |

4℃シナリオ |

|---|---|---|---|

温室効果ガス排出量を |

2030 |

11億円 |

10億円 |

2050 |

0円 |

0円 |

|

温室効果ガス排出量を |

2030 |

17億円 |

17億円 |

2050 |

31億円 |

18億円 |

レジリエンスに対する総括

想定したシナリオを前提に気候変動がもたらす影響を分析し、その対応策を検討した結果、いずれのシナリオ下においても、当社グループが既に実施している施策および計画している施策が、リスクを低減し、機会の実現に貢献できる実効性、柔軟性を有していることを確認しました。

炭素税等導入によるコスト増や自然災害に伴う収益への影響については、財務影響リスクを低減する対策を計画的かつ着実に実行していきます。また、シェアリング・アップサイクルやリユース事業等当社の特性をいかしたサーキュラー・エコノミーに資する事業を当社グループの成長につなげ、脱炭素社会の実現にも貢献していきます。

当社は、気候関連課題のリスクと機会の両面を捉えた取り組みを推進することで、経営のレジリエンスを高めていきます。

開示推奨項目④ 指標と目標

(a) 気候関連リスク・機会の管理に用いる指標

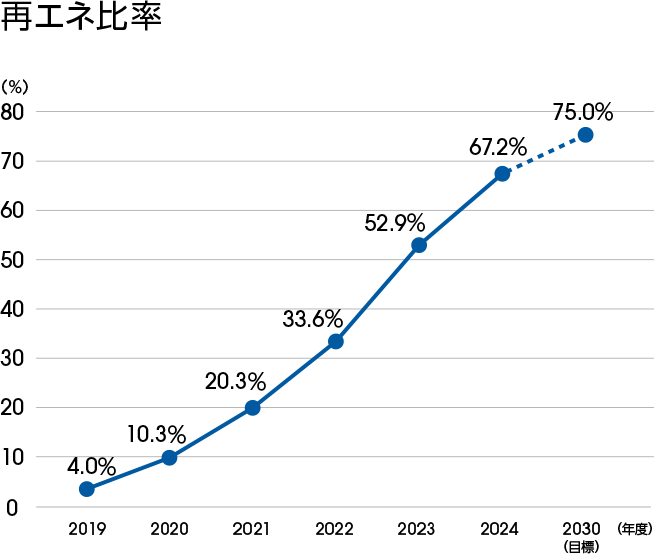

当社は、気候関連リスク・機会を管理するための指標として、Scope1・2・3排出量、および事業活動で使用する電力に占める再エネ比率の2つの指標を定めています。

また、役員報酬制度における業績連動株式報酬を決定する非財務指標の一つとして、Scope1・2排出量削減率目標を設定し、気候関連課題に対する執行役の責任を明確化しています。

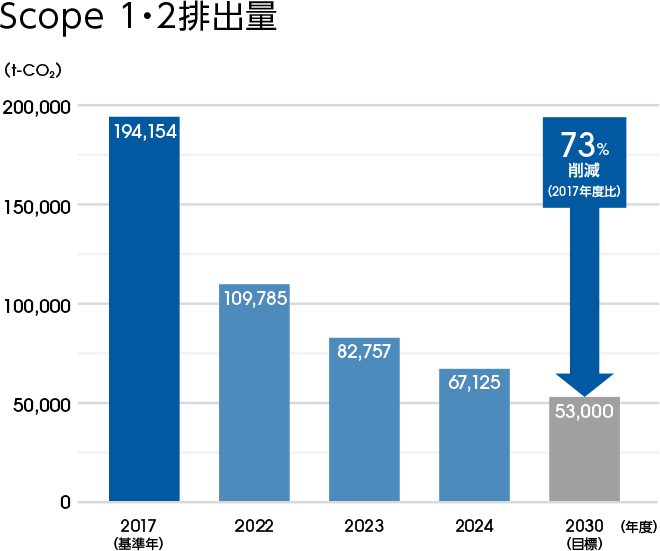

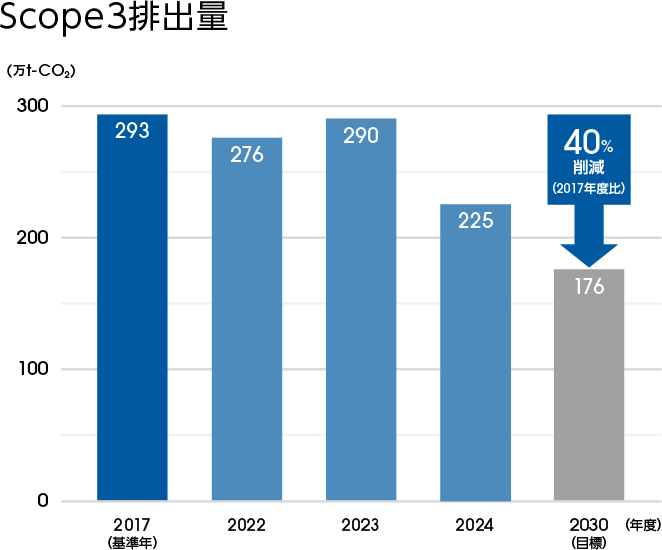

(b) 温室効果ガス排出量(Scope1・2・3)

当社は、2017年度から、グループ全体の温室効果ガス排出量の算定に取り組んでいます。2024年度Scope1・2排出量は、67,125t-CO2 (2017年度比65.4%削減)、Scope3排出量は、2,247,051t-CO2(2017年度比23.2%削減)となりました。また、再エネ比率は67.2%となりました。

なお、Scope1・2・3排出量および再エネ電力使用量は、第三者保証を取得しています。

JFRグループ Scope1・2・3温室効果ガス排出量※1(単位:t-CO2)

2017年度 |

2023年度 |

2024年度 |

|||

|---|---|---|---|---|---|

実績 |

実績 |

実績 |

2017年度比(基準年度比) |

||

Scope1 排出量 |

16,052 |

14,021 |

14,430 |

▲10.1% |

|

Scope2 排出量 |

(マーケット基準) |

178,102 |

68,736 |

52,695 |

▲70.4% |

(ロケーション基準) |

184,047 |

142,935 |

136,692 |

▲25.7% |

|

Scope1・2 排出量 合計※2 |

194,154 |

82,757 |

67,125 |

▲65.4% |

|

Scope3 排出量※3 |

2,927,320 |

2,898,436 |

2,247,051 |

▲23.2% |

|

Scope1・2・3 排出量 合計※2 |

3,121,474 |

2,981,193 |

2,314,176 |

▲25.9% |

|

再エネ比率(%) |

— |

52.9 |

67.2 |

— |

|

※1 LRQAリミテッドによる第三者保証を取得

※2 合計に使用するScope2 排出量はマーケット基準にて算定

※3 「サプライチェーンを通じた温室効果ガス排出量算定に関する基本ガイドラインVer.2.7 (2025年3月 環境省 経済産業省)」・「サプライチェーンを通じた組織の温室効果ガス排出等の算定のための排出原単位データベースVer.3.5 (2025年3月)」・IDEAv3.3に基づき算出

(c) 気候関連リスク・機会の管理に用いる目標および実績

当社は、世界全体の1.5℃目標達成のため、2018年に長期的な温室効果ガス排出量削減目標を設定し、2019年にScope1・2・3排出量削減目標についてSBTイニシアチブによる認定を取得しました。2021年には、2030年のScope1・2排出量削減目標を従来の40%から60%削減(基準年2017年度比)に引き上げ、「1.5℃目標」としてSBT認定を再取得しました。そして、2023年2月には、Scope1・2・3排出量について、2050年までの「ネットゼロ目標」の認定を取得しました。

これらの長期目標達成のため、当社グループは、2019年度から、自社施設における再エネ由来電力の調達を開始し、2020年10月に「RE100※」に加盟し、2050年までに、事業活動で使用する電力に占める再エネ比率100%を目指します。また、その中間目標として、2030年までに、事業活動で使用する電力に占める再エネ比率60%を目指します。

今後も、2050年までのネットゼロの実現に向け、再エネ由来電力の調達拡大に取り組みます。

※事業活動で使用する電力を2050年までに100%再エネにすることを目標とする国際的イニシアチブ

JFRグループの気候関連リスク・機会の管理に用いる指標と目標

指標 |

目標年度 |

見直し後の目標內容 |

|---|---|---|

温室効果ガス排出量 |

2050年 |

Scope1・2・3排出量ネットゼロ※1 |

2030年 |

Scope1・2排出量73%削減(2017年度比)※2 |

|

事業活動で使用する |

2050年 |

再エネ比率100%※4 |

2040年 |

再エネ比率90% |

|

2030年 |

再エネ比率75% |

※1 2022年度「ネットゼロ目標」のSBT認定取得

※2 目標見直し前の2017年度比60%削減に対して、2021年度「1.5℃目標」のSBT認定取得

※3 2021年度「1.5℃目標」のSBT認定取得

※4 2020年 RE100に加盟

インターナルカーボンプライシング(ICP)の活用

当社は、社内におけるCO2排出量を金額換算することにより、CO2排出量をコストとして可視化し、脱炭素への意識醸成や脱炭素投資と連動した意思決定を促進することを目的として、2024年2月、インターナルカーボンプライシング(ICP)を導入しました。(社内炭素価格:10,000円/t-CO2)

2024年度には、2026年および2030年の再エネ目標を見直す際にICPを再エネ調達コストとの比較で活用し、検証を行いました。将来的には不動産投資の投資基準へのICP組み入れ等も視野に入れ、グループ全体での脱炭素経営につなげていきます。

環境と共に生きる社会をつくる

-

2050年ネットゼロを目指して

Aiming to Achieve Net Zero by 2050 -

環境マネジメント体制

Environment Management System -

TCFD提言に沿った情報開示

Information Disclosure in Line with TCFD Recommendations -

JFRグループが目指すサーキュラー・エコノミー

The Circular Economy the Group aims to create -

環境にやさしいライフスタイルの提案

Proposal for Environment-Friendly Lifestyles -

廃棄物・水使用量削減の取り組み

Proposal for Environment-Friendly Lifestyles -

TNFD提言に沿った情報開示(生物多様性保全)

Information Disclosure in line with TNFD Recommendations (Biodiversity Conservation) -

環境(Environment)に関するデータ

Environmental Data -

第三者保証の取得

Acquisition of Third-Party Assurance